Après avoir diminué son taux directeur de 0,25 point de pourcentage à trois reprises depuis le 5 juin dernier, la Banque du Canada va très certainement poursuivre avec d’autres baisses d’ici la fin de l’année, lors de ses prochaines annonces qui auront lieu le 23 octobre et le 11 décembre.

Dans la conduite de sa politique monétaire, la Banque du Canada doit procéder à un difficile arbitrage entre maintenir la stabilité des prix et favoriser une expansion de l’économie.

Or, l’inflation n’est plus la principale préoccupation de la Banque du Canada qui tourne maintenant son attention vers le ralentissement économique, en particulier celui du marché du travail.

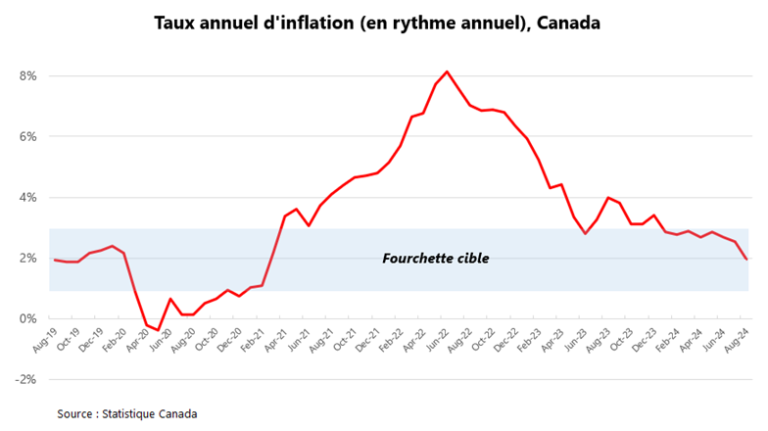

Les dernières données sur l’indice des prix à la consommation montrent que l’inflation est maintenant rentrée dans le rang. En août, l’inflation s’établissait à 2 %, ce qui est précisément le milieu de la fourchette cible (de 1 % à 3 %) de la Banque. Mais en parallèle, d’autres indicateurs économiques laissent voir un ralentissement, notamment, les données sur le marché du travail qui se sont passablement détériorées.

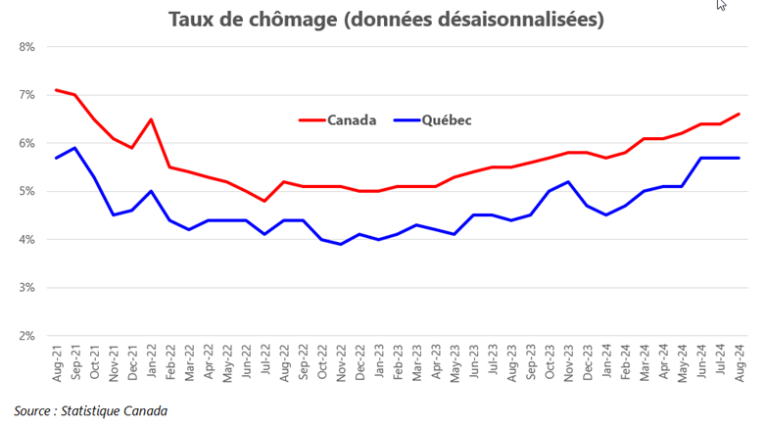

Depuis un an, le taux de chômage au Canada est passé de 5,5 % en août 2023 à 6,6 % en août 2024 (de 4,4 % à 5,7 % au Québec au cours de la même période). Il s’est créé quelque 316 000 emplois au pays durant cette période, mais la population active a augmenté beaucoup plus rapidement. Qui plus est, les gains d’emploi au cours de la dernière année proviennent principalement du secteur public, avec une contribution du secteur privé assez faible.

Pour réussir son atterrissage en

douceur, la Banque du Canada se demande maintenant si sa politique monétaire

n’a pas été trop restrictive et elle cherche désormais à l’assouplir. Ainsi, la

grande majorité des économistes anticipent deux autres baisses de 0,25 point de

pourcentage d’ici la fin de l’année. Certains sont d’avis qu’une de ces deux

baisses pourrait même être de 0,5 point de pourcentage, mais cela ne fait toutefois

pas consensus.

Les emprunteurs ont fini de bouder

les prêts hypothécaires à taux variable

La baisse tendancielle du taux

directeur de la Banque du Canada est évidemment une très bonne nouvelle pour les

taux des prêts hypothécaires à taux variable. Le taux directeur influence

directement le mouvement du taux préférentiel des institutions financières, qui

lui, sert de base pour l’établissement des taux hypothécaires variables.

Lorsque le mouvement des taux était à la hausse, les emprunteurs boudaient les

hypothèques à taux variable. Avec la baisse des taux, elles redeviennent plus

attrayantes.

D’un autre côté, il faut savoir que

les taux hypothécaires pour des termes fixes de 5 ans ne vont pas

nécessairement suivre le taux directeur. Ce n’est pas la Banque du Canada qui

dicte ces derniers, mais bien le marché obligataire, qui détermine le coût des

fonds pour les institutions financières. Les taux obligataires sont influencés

par une multitude de facteurs. Ils sont en ce moment très volatils. Or, selon

la plupart des experts, il ne faut pas trop compter sur des baisses des taux

hypothécaires 5 ans d’ici la fin de l’année.

*

* *