La hausse drastique des taux hypothécaires au cours des derniers mois préoccupe plusieurs emprunteurs hypothécaires, et pour cause. Pour ceux qui ont déjà une hypothèque et qui sont sur le point de la renouveler, la hausse de leurs mensualités pourrait être significative[1]. Mais là n’est pas le sujet principal de notre article. Nous souhaitons ici faire ressortir l’impact qu’une hausse de taux peut avoir sur un nouvel emprunteur. Lorsque les taux d’intérêt montent, pour une même mensualité, le montant qui peut être emprunté s’en trouve amputé. Par exemple, un ménage qui serait en mesure de consacrer au plus 2 000 $ par mois à son paiement hypothécaire verra sa capacité maximale d’emprunt diminuer de quelques 37 000 $ si son coût d’emprunt passe de 5,25 % à 6,5 %[2]. Et comme vous le constaterez dans la suite de cet article, les taux de notre exemple ne sont pas du tout fortuits.

L’incidence du fameux « test de résistance »

Depuis 2016, il ne faut plus se baser sur le taux hypothécaire contractuel obtenu pour déterminer la capacité d’emprunt. Rappelez-vous que le gouvernement a introduit un « test de résistance des prêts hypothécaires » (ou mortgage stress test) qui sert à qualifier les emprunteurs et du même coup le montant maximal pouvant être emprunté. Selon les plus récentes modalités du stress test édictées par le Bureau du Surintendant des institutions financières (BSIF) le 1er juin 2021, l’admissibilité des emprunteurs à un prêt hypothécaire doit se faire au taux le plus élevé entre :

- le taux qualificatif décrété par le BSIF, qui est actuellement de 5,25 %

- Le taux hypothécaire contractuel négocié majoré de deux points de pourcentage

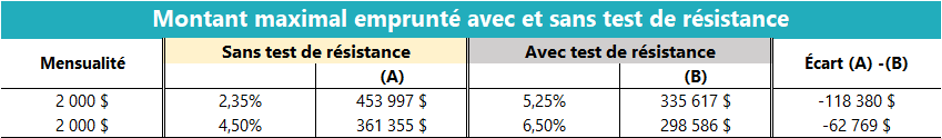

Le but d’utiliser un taux plus élevé à celui étant réellement obtenu est de donner une marge de manœuvre à l’emprunteur dans l’éventualité où les taux hypothécaires augmenteraient.Reprenons maintenant notre exemple cité plus haut d’un ménage qui peut verser au plus 2000 $ par mois pour son hypothèque[3]. En octobre 2021, il pouvait obtenir auprès d’une institution financière un prêt pour un taux fixe de 5 ans aux alentours de 2,35 %. Sans test de résistance (voir tableau ci-dessous), il aurait pu emprunter jusqu’à 453 997 $. Mais en vertu du test de résistance, sa capacité maximale d’emprunt sera plutôt calculée selon un taux de 5,25 %[4], de sorte que le prêt maximum auquel il est admissible devient 335 617 $. L’écart est d’un peu de 118 000 $. Le test de résistance a donc une incidence énorme sur le budget que l’emprunteur pourra consacrer à l’achat de sa nouvelle propriété.

Aujourd’hui, avec des taux hypothécaires plus élevés, combien le même ménage pourrait-il emprunter? S’il recherche encore un prêt hypothécaire à taux fixe de 5 ans, il obtiendra sans doute un taux d’environ 4,5 %. Mais en appliquant les règles du test de résistance, c’est plutôt un taux de 6,5 % qui sera considéré pour son admissibilité. Le montant maximal qu’il pourra alors emprunter fond à 298 586 $.

Notre exemple illustre bien les effets de la hausse des taux hypothécaires au cours de la dernière année. D’une part, moins de ménages pourront se qualifier pour une hypothèque et, d’autre part, parmi ceux qui se qualifieront tout de même et qui sont à la limite de leurs ratios d’endettement, le montant maximal qui pourra être emprunté sera réduit.

Finalement, notre exemple fait ressortir que le test de résistance peut être très pénalisant. Dans un contexte de hausse rapide des taux d’intérêt, comme celui que nous vivons actuellement, celui-ci apparaît particulièrement sévère puisqu’il agit comme un frein supplémentaire. Aussi, dans la mesure où plusieurs experts croient désormais que les taux hypothécaires fixes à 5 ans sont tout près de leur sommet cyclique, certains réclament un test de résistance moins contraignant.

Vous n’y voyez pas clairs? Prenez rendez-vous avec votre courtier REALTA, rien de mieux pour vous expliquer le sujet plus en détails.

[1] À titre d’exemple, un ménage ayant emprunté 400 000 $ en octobre 2017 à un taux fixe 5 ans de 3 % (amorti sur 25 ans) et qui renouvelle en ce moment verra son taux passer à environ 4,75 % (s’il choisit encore un terme de 5 ans). Son paiement mensuel sera plus élevé de 308$.

[2] De 335 617 $ à 298 586 $.

[3] Ceci en fonction de son revenu et du ratio maximal d’amortissement brut de la dette associé à son pointage de crédit.

[4] 5,25 % étant supérieur à (2,35 % + 2 %).